本篇文章给大家谈谈可转债产业私募基金需求,以及可转债属于私募债吗对应的知识点,希望对各位在股票操作中有一定帮助,同时别忘记关注本站哦。

本文目录一览:

私募基金备案可转债条件

需要准备基金从业资格,注册资本最好不要太大,要有商业计划书等。办理私募基金备案的条件是:有适应开展业务需要的资金;有符合要求的工作场所;有满足要求的专业人员。

单个投资者的投资额不低于1000万元(有限合伙企业中的普通合伙人不在本限制条款内)。至少3名高管具备股权投基金管理运作经验或相关业务经验。基金型企业的经营范围核定为:非证券业务的投资、投资管理、咨询。

私募基金备案材料不完备或者不符合规定的,私募基金管理人应当根据基金业协会的要求及时补正。

基金业协会对备案的私募基金信息予以公示。经备案的私募基金可以申请开立证券相关账户。 在私募基金从业人员管理上:私募投资基金管理人应当按照规 定向基金业协会报送高管人员及其他从业人员基本信息。

办理私募基金备案条件包括有适应开展业务需要的资金、有专业人员。

私募基金发行条件有:(1)一般需要设定为均等份额,并且同等份额同等权益;(2)要订立书面的基金合同;(3)不能使用公众传播媒体形式向不特定对象宣传推介基金;(4)募集完毕后,要及时办理相关备案手续。

私募消息(深度解读私募行业动态)

1、私募基金托管行业发展趋势 目前,我国基金托管市场中,尤其是正式运作的证券投资类私募产品,接近97%由券商托管。同时,基金托管市场存在较强的寡头格局,行业价格战十分激烈。

2、总的来说,私募基金面临的最高监管要求旨在保护投资者的利益和维护市场的稳定。这些监管要求不仅提高了私募基金行业的整体水平和专业素养,也增强了市场的透明度和投资者的信心。

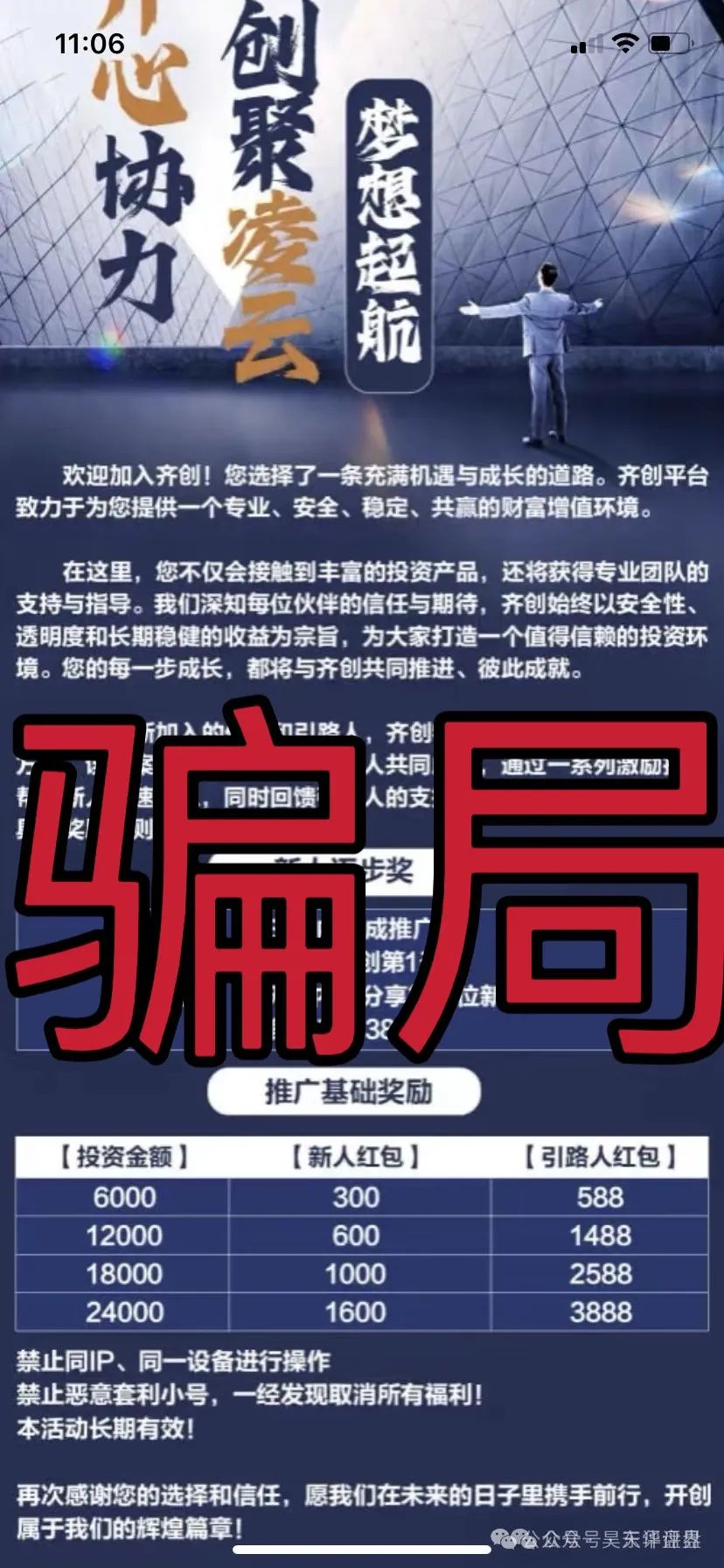

3、私募基金FOF(FundofFunds)是一种多元化投资策略的工具,旨在通过分散投资来降低风险。然而,当它被用于欺诈活动时,就成为了所谓的“私募FOF大骗局”。

4、私募PB(Private Banking)是一种在高端金融服务领域较为常见的术语,它主要指的是针对资产规模较大的个人客户提供的专业财富管理服务。

投资私募基金的要求

资产净值不低于100万人民币,或者近三年个人年均收入不低于50万人民币;具备风险识别能力和风险承受能力,拥有适当的投资经验或者投资知识:认购私募基金的数量不低于一万人民币。

购买私募基金要做合格投资者认证,首先投资单只私募基金的金额不低于100万元,其次个人投资者金融资产不低于300万,或者最近3年年均收入不低于50万,最后具备相应的风险承受能力。

合规要求:私募基金需要遵守相关法律法规,符合证券、基金等金融监管机构的规定。资金要求:净资产不低于1000万元;机构要求:私募基金管理人需要具备风险管理和投资管理能力,并且必须是一家依法设立的有限责任公司。

私募基金投资要求:首先你必须是合格投资人,有资产要求。然后需要经过风险测试,匹配相应风险登记的私募。

私募基金的投资门槛通常较高,一般为100万元起投,部分私募基金的投资门槛甚至高达300万元或500万元。

投资私募基金的要求:具备相应风险识别能力和风险承担能力。投资于单只私募基金的金额不低于100万元。单位投资者净资产不低于1000万元,个人投资者金融资产不低于300万元或者最近三年个人年均收入不低于50万元。

如何打造私募基金产品

资源管理和募集:确保充足的资金和资源对私募基金的成功运营至关重要。需要积极寻找投资者和合适的资金源,制定有效的募集策略和营销手段。同时,根据基金规模和投资策略,进行适当的资源配置和资金管理。

⑴基金开始发行期间,通过证券营业所网点和第三方机构等代销渠道,向投资人发售基金单位。私募基金多采取自行发行的方式,即指基金发起人不通过承销商而由自己直接向投资者销售基金。

事件驱动投资:私募基金可以根据特定事件或情况进行投资,如企业并购、重组、股权激励等情况。基金经理会根据事件的影响和预期,选择合适的上市公司股票进行交易。

投资组合优化:私募基金通过构建多样化的投资组合,降低风险,提高收益。投资者教育:私募基金对投资者进行教育,提高投资者的风险意识和投资技能。

私募基金的发展前景有哪些

1、全球发展:私募基金是一种全球性的投资工具,其发展状况在全球范围内都非常活跃。尤其在美国、欧洲和亚洲地区,私募基金市场规模和投资活动持续增长。中国市场:私募基金在中国市场也经历了快速发展。

2、\x0d\x0a第四,有利于金融创新在私募融资中的应用。

3、同比增加161家,占比386%;私募股权、创业投资基金管理人数量达15012家,同比增加26家,占比602%;其他类型私募基金管理人数量达520家,同比增加138家,占比11%。